貸款市場報價利率形成機制改革

對金融市場影響不大

近日有機構預測,8月20日新公布的LPR利率可能維持在4.25%-4.30%的水平,比目前4.31%的水平小幅下行,低于目前基準利率4.35%的水平。業內人士預測,完善貸款市場報價利率形成機制改革是漸進、平穩推進的,短期不會有大變化,對商業銀行總體和金融市場影響不大。

盛松成解讀新LPR形成機制:

引導貸款利率下行,誰更受益?

(作者盛松成系上海市人民政府參事,中歐國際工商學院教授,中國人民銀行調查統計司原司長,本文發表于8月17日 澎湃新聞)

8月16日李克強總理召開國務院常務會議,提及改革完善貸款市場報價利率(LPR)形成機制,核心內容包含兩點:一是增設LPR5年期以上品種,二是將LPR定價機制確定為“公開市場操作利率加點”的方式。

(1)為什么增設5年期以上品種?

當前人民幣貸款基準利率有短期、中長期等多個品種,其中,短期包括6個月、6個月至1年;中長期包括1年至3年、3年至5年、5年以上,具有較為完備的期限結構。而LPR僅有1年期一個品種,增設5年期以上品種,完善LPR期限結構,將有助于引導銀行中長期貸款,降低企業實際融資成本。

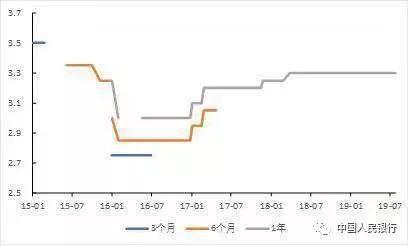

8月17日央行公告稱,公開市場操作利率主要指中期借貸便利利率(MLF)。我國MLF利率主要有3月期、6月期和1年期三種,其中1年期投放最為常見。目前,我國1年期MLF利率為3.3%,低于現有的貸款基準利率(4.35%)和LPR利率(4.31%),能一定程度引導貸款利率下行。

MLF不同期限利率

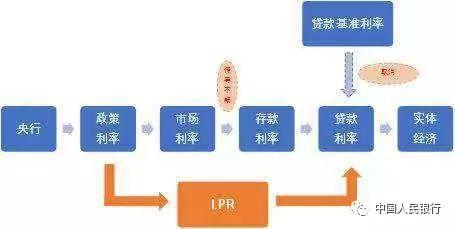

(2)如何理解LPR“公開市場操作利率加點”的定價方式?

理想的信貸利率傳導渠道是“貨幣政策利率-銀行間市場利率-實體信貸利率”,但實際傳導并不順暢,主要體現在存款利率不能很好反映市場利率變動,而商業銀行貸款主要參考貸款基準利率,也脫離了市場利率“軌道”。LPR采用“公開市場操作利率加點”定價方式后,由LPR引導貸款利率,傳導路徑由原先的“貸款基準利率-貸款利率”轉變為“貨幣政策利率-LPR-貸款利率”,增加了貨幣政策利率直接影響貸款利率的渠道,有助于進一步疏通貨幣政策的傳導路徑。

我國信貸利率傳導渠道

責任編輯:林晗枝

- 深圳本地股漲停潮是怎么回事?深圳本地股有哪些?漲停潮是什么意思?2019-08-19

- 最新國內新聞 頻道推薦

-

中企在歐承建高速什么情況?中企在歐承建哪個2019-08-19

- 進入圖片頻道最新圖文

- 進入視頻頻道最新視頻

- 一周熱點新聞

已有0人發表了評論