貸款市場報價利率形成機制改革

對金融市場影響不大

近日有機構預測,8月20日新公布的LPR利率可能維持在4.25%-4.30%的水平,比目前4.31%的水平小幅下行,低于目前基準利率4.35%的水平。業內人士預測,完善貸款市場報價利率形成機制改革是漸進、平穩推進的,短期不會有大變化,對商業銀行總體和金融市場影響不大。

盛松成解讀新LPR形成機制:

引導貸款利率下行,誰更受益?

(作者盛松成系上海市人民政府參事,中歐國際工商學院教授,中國人民銀行調查統計司原司長,本文發表于8月17日 澎湃新聞)

8月16日李克強總理召開國務院常務會議,提及改革完善貸款市場報價利率(LPR)形成機制,核心內容包含兩點:一是增設LPR5年期以上品種,二是將LPR定價機制確定為“公開市場操作利率加點”的方式。

(1)為什么增設5年期以上品種?

當前人民幣貸款基準利率有短期、中長期等多個品種,其中,短期包括6個月、6個月至1年;中長期包括1年至3年、3年至5年、5年以上,具有較為完備的期限結構。而LPR僅有1年期一個品種,增設5年期以上品種,完善LPR期限結構,將有助于引導銀行中長期貸款,降低企業實際融資成本。

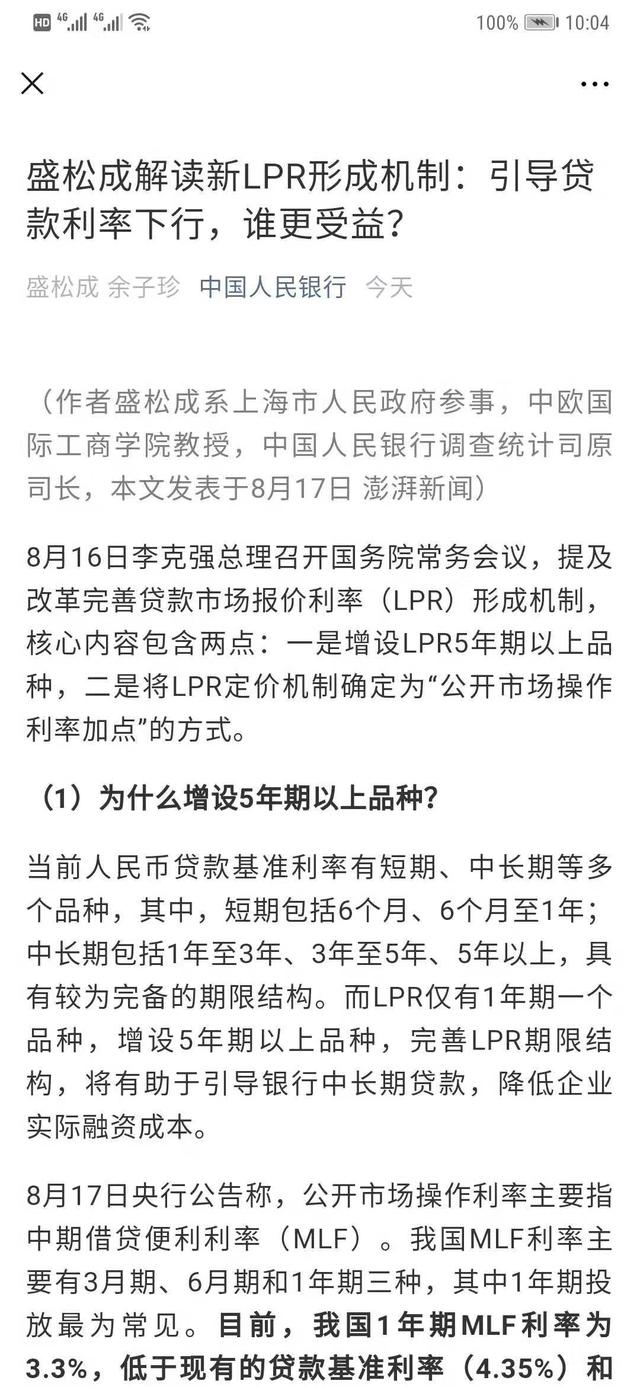

8月17日央行公告稱,公開市場操作利率主要指中期借貸便利利率(MLF)。我國MLF利率主要有3月期、6月期和1年期三種,其中1年期投放最為常見。目前,我國1年期MLF利率為3.3%,低于現有的貸款基準利率(4.35%)和LPR利率(4.31%),能一定程度引導貸款利率下行。

MLF不同期限利率

(2)如何理解LPR“公開市場操作利率加點”的定價方式?

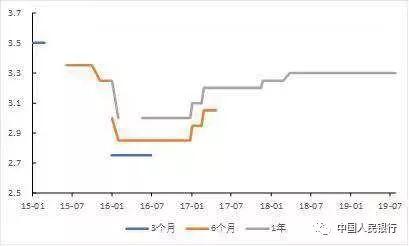

理想的信貸利率傳導渠道是“貨幣政策利率-銀行間市場利率-實體信貸利率”,但實際傳導并不順暢,主要體現在存款利率不能很好反映市場利率變動,而商業銀行貸款主要參考貸款基準利率,也脫離了市場利率“軌道”。LPR采用“公開市場操作利率加點”定價方式后,由LPR引導貸款利率,傳導路徑由原先的“貸款基準利率-貸款利率”轉變為“貨幣政策利率-LPR-貸款利率”,增加了貨幣政策利率直接影響貸款利率的渠道,有助于進一步疏通貨幣政策的傳導路徑。

我國信貸利率傳導渠道

(3)MLF作為LPR錨定基準,短期權衡還是長期選擇?

MLF作為LPR錨定基準利率,短期能引導貸款利率下行,但作為定價基準,MLF自身仍存在一些問題,這或只是短期權衡而非長期選擇。第一,MLF本身存在機制扭曲,我國法定存款準備金利率為1.62%,而銀行獲取MLF利率為3.3%,間接提高了銀行經營成本。未來長期趨勢,仍然要通過降準置換MLF,降低銀行融資成本,進而降低實體企業融資成本。第二,MLF的交易對手方主要是國有大行和股份制銀行,不在名單的中小銀行很難參考MLF利率,為定價帶來難度,未來是否需要進一步擴大交易商范圍值得探討。第三,當前MLF最長期限只有1年,即使TMLF也僅三年,與5年期LPR存在一定期限錯配,如何定價還需繼續考量。

(4)資質較優小微企業可能更受利于改革,但最終實現“兩軌并一軌”,暢通“利率傳導的最后一公里”進程仍需繼續努力。

LPR定價機制采用“公開市場操作利率加點”的方式,將有助于進一步疏通貨幣政策傳導路徑,但實現“兩軌并一軌”、暢通“利率傳導的最后一公里”進程仍需繼續努力。第一,貸款優先進行市場化定價,對商業銀行自身資產負債管理的要求提高。我國推進利率市場化改革的經驗是先貸款、后存款。貸款利率市場化后需要考慮銀行負債端的情況,因商業銀行資產端的定價與負債端的成本是聯動的,兩者需要協調推進的。若取消貸款基準利率,對貸款采用市場化定價,而存款仍根據存款基準利率進行定價,這就對商業銀行自身的資產負債管理提出了更高的要求(盛松成,2019年3月)。如何對沖銀行利率風險?是否增加利率衍生管理工具等需要考慮。

第二,推進存款利率市場化,應考慮如何降低短期市場利率波動性的問題。當前公開市場操作利率對存款類機構質押式回購利率(DR007)整體引導效果不錯,但后者仍存在波動幅度太大等問題,完善利率走廊機制將尤為重要。

第三,公開市場操作對象為一級交易商,主要是國有大行和股份制銀行,當前貨幣市場存在流動性分層現象,包商事件后中小銀行同業存單發行量收縮、發行利率上行,流動性由大行向中小行傳導受阻。因此,政策利率對中小行貸款利率傳導效果有所減弱,疊加中小行風險偏好下行,或不利于弱勢企業貸款。若一味強調降低小微企業實際貸款利率水平,或將加劇大行與中小行的競爭,增加中小銀行經營風險。

第四,解決LPR定價機制是否能夠解決小微企業融資難問題?LPR新的定價方式確實能增強貨幣政策對貸款利率的引導作用,“中介機構減費讓利”、“多種貨幣信貸政策工具聯動配合”將有助于降低LPR利率。由于銀行將根據企業經營的風險情況,自主決定對小微企業貸款利率的加點幅度,當前經濟面臨下行壓力,銀行風險偏好整體下降,或許資質較優的小微企業才能更受利于改革。

責任編輯:黃小群

特別聲明:本網登載內容出于更直觀傳遞信息之目的。該內容版權歸原作者所有,并不代表本網贊同其觀點和對其真實性負責。如該內容涉及任何第三方合法權利,請及時與ts@hxnews.com聯系或者請點擊右側投訴按鈕,我們會及時反饋并處理完畢。

- 深圳本地股漲停潮最新消息,深圳本地股漲停潮意味著什么?2019-08-20

- 深圳本地股漲停潮什么情況?深圳本地股漲停潮大爆發怎么回事2019-08-19

- 最新社會新聞 頻道推薦

-

湖北以外新增確診降至個位數真的嗎?2月25日2020-02-25

- 進入圖片頻道最新圖文

- 進入視頻頻道最新視頻

- 一周熱點新聞

已有0人發表了評論